Cotisation Foncière des Entreprises (CFE)

- Entreprise

1- Définition et calcul de la CFE

Définition

La Cotisation Foncière des Entreprises est un impôt local auxquels sont assujetties toutes les entreprises peu important leur statut juridique, le régime d’imposition ou même leur nationalité. Il existe toutefois de nombreux cas d’exonérations de CFE que nous aborderons au paragraphe suivant.

Cet impôt est versé aux collectivités locales sur le territoire desquels l’entreprise exerce son activité professionnelle.

Calcul de la CFE

Le principe

Le calcul de la cotisation foncière des entreprises se base sur :

- La valeur locative cadastrale des biens immobiliers utilisés par l’entreprise pour exercer son activité au cours de l’année N-2 :

Exemple : en 2021, vous payez un montant de CFE calculé sur la valeur locative du local occupé par votre entreprise en 2019, même si vous avez déménagé vos locaux entre temps.

La valeur locative est déterminée en prenant en compte l’état du marché locatif auquel on applique une grille tarifaire dans laquelle sont classés les locaux à usage professionnel ou commercial, en fonction de leurs caractéristiques physiques ou leur utilisation.

Attention : la valeur locative des bâtiments et terrains industriels est calculée avec une méthode dite « comptable », c’est-à-dire sur la base du prix de revient des immobilisations.

Les professionnels doivent déclarer le montant de loyer annuel de leurs locaux, en y incluant toutes les charges et les taxes.

- Les taux de CFE en vigueur

Ce taux est fixé par la commune ou l’EPCI (Etablissement Public de Coopération Intercommunale) sur le territoire duquel le redevable a des biens imposables.

La formule de calcul est la suivante :

Montant de la CFE = Taux d’imposition de la commune × valeur locative des locaux professionnels

La cotisation minimum

Lorsque la valeur locative est très faible celle-ci ne peut pas être prise en compte dans le calcul de la CFE. Dans ce cas, une cotisation forfaitaire minimum est appliquée. Le barème de cette cotisation forfaitaire est fixé par la commune ou l’EPCI et revalorisé chaque année.

Cette base d’imposition minimum varie en fonction du montant du chiffre d’affaires réalisé au cours de l’année N-2.

Chiffre d’affaires N-2 | Base d’imposition minimum 2021 |

jusqu’à 10 000 € | entre 223 € et 531 € |

entre 10 001 € et 32 600 € | entre 223 € et 1 061 |

entre 32 601 € et 100 000 € | entre 223 € et 2 229 € |

entre 100 001 € et 250 000 € | entre 223 € et 3 716 € |

entre 250 001 € et 500 000 € | entre 223 € et 5 307 € |

à partir de 500 001 € | entre 223 € et 6 901 € |

Pour calculer le montant de la CFE, la formule est alors la suivante :

base d’imposition minimum × taux d’imposition en vigueur dans la commune.

2-CFE : les cas d’exonération

Comme évoqué précédemment, toute entreprise (y compris les auto-entrepreneurs) :

- exerçant une activité professionnelle non-salariée sur le territoire d’une commune ;

- et ayant l’usage d’un bien immobilier soumis à la taxe foncière ;

est redevable de la Cotisation Foncière des Entreprises. Cependant, il existe des cas d’exonérations :

Cas d’exonération totale

- Les entreprises ne sont pas soumises à la CFE au cours de leur première année de création ou de reprise;

- Une entreprise est exonérée de CFE lorsque son chiffre d’affaires N-2 est inférieur à 5000€ ;

- Certaines professions sont exonérées de CFE, parmi elles : agriculteurs, chauffeurs de taxi ou d’ambulance, certains pêcheurs, certaines activités de presse, exploitants de meublé de tourisme classé ou de chambre d’hôtes faisant partie de leur habitation etc.

- Nouveauté : depuis Janvier 2021, dans l’objectif de favoriser la création d’activités sur leur territoire, les communes ou les établissements publics de coopération intercommunale (EPCI) à fiscalité propre peuvent exonérer de CFE les nouveaux établissements, ainsi que les extensions d’établissement pour une durée de 3 ans.

Cas d’exonération partielle

- Entreprise nouvelle : la base d’imposition est réduite de 50% l’année suivant celle de création ;

- Artisans : si la rémunération du travail compte pour plus de 50% du chiffre d’affaires global, la base d’imposition est réduite de :

- 75% pour 1 salarié;

- 50% pour 2 salariés;

- 25% pour 3 salariés;

- Zone d’implantation d’une activité

- en Corse : abattement de 25% sur la part perçue au profit des communes ou groupements de communes à fiscalité propre

- les entreprises implantées sur certaines zones prioritaires : peuvent également être exonérées de la CFE, ou bénéficier d’une diminution de leur base imposable.

3- Quand et comment déclarer la CFE ?

Déclaration de CFE : quand la faire ?

La déclaration initiale de CFE est envoyée automatiquement par l’administration fiscale dans la foulée de l’immatriculation de l’entreprise. Celle-ci doit obligatoirement être complétée puis renvoyée au plus tard le 31 décembre.

En effet, même si vous créez votre entreprise cette année et êtes donc exonéré de CFE, vous devez OBLIGATOIREMENT compléter le Formulaire n°1447-C-SD.

Cette déclaration permet de déclarer pour chaque entreprise ou chacun des établissements acquis ou créés en 2021, les éléments d’imposition qui serviront à établir la CFE 2022.

Ensuite : vous n’avez plus de déclaration à effectuer sauf en cas de changement de situation ou de demande d‘exonération ultérieure. Dans ce cas, vous devrez :

- renseigner la déclaration 1447-M ;

- l’envoyer avant le 2ème jour ouvré suivant le 1er mai pour prise en compte de votre nouvelle situation.

Comment remplir sa déclaration de CFE ?

Si vous avez reçu le document pré-rempli, contentez-vous de corriger toute information fausse dans la colonne de droite. Si le document n’est pas pré-rempli, toutes les informations sont à indiquer dans la colonne de droite.

Voici quelques conseils pour ne pas vous tromper !

Les informations liées à l’identification de l’entreprise

Le cadre A1 concerne les informations propres à l’entreprise :

- Le code NACE correspond au code APE de l’activité principale de votre entreprise (à retrouver sur le site de l’Insee) ;

- Si vous n’avez pas de comptable, laissez l’encart « Comptable de l’entreprise » vide.

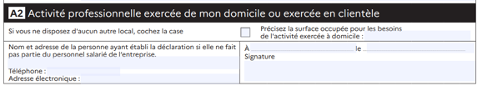

Le cadre A2 concerne le lieu d’exercice d’activité :

La case doit être cochée si vous exercez :

- à votre domicile

- chez vos clients.

Si vous n’utilisez qu’un coin de table pour travailler, indiquez 1m2 comme surface occupée pour les besoins de l’activité exercée à domicile.

Vous n’aurez pas à renseigner les cadres B2 et C.

Dans le cadre A3 : vous devez cocher « Création d’établissement » et « Début d’activité » en cas de création d’entreprise.

- Cochez la case « Création d’établissement » lorsqu’une activité économique est réalisée dans un lieu qui n’était pas affecté à une activité professionnelle.

- Cochez la La case « Début d’activité » doit être remplie en cas de début d’activité consécutif à la création d’une entreprise ou d’une société.

Les informations relatives à l’activité

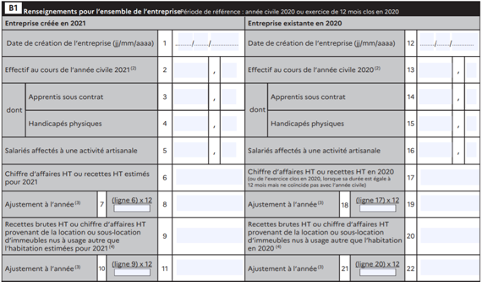

Le cadre B1 concerne les informations relatives à l’activité de l’entreprise :

- 1 : Renseignez votre date d’immatriculation, celle-ci est indiquée sur vos documents officiels.

- 6 : Renseignez une estimation du chiffre d’affaires pour l’année en cours (ex : 10 000€).

- 7 : Renseignez le nombre de mois d’activité au cours de l’année sous “(ligne 6) x 12”.Tout mois commencé est considéré comme un mois entier d’activité. Par exemple « 9 » si vous avez créé votre entreprise en avril.

- 8 : Multipliez par 12 le montant de la ligne 6 puis divisez par le nombre de mois d’activité de la ligne 7 : 10 000 x 12 / 9 = 13 333€

- 10 & 11 : ces encarts sont à renseigner uniquement si vous faites de la location (hors location meublée). Dans ce cas suivez la même méthode que précédemment.

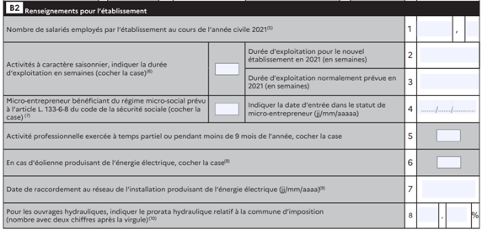

Le cadre B2 concerne des informations sur votre établissement. Vous n’êtes pas concerné si vous exercez à votre domicile où chez vos clients.

- 2 et 3 : ces encarts ne sont à renseigner qu’en cas d’ouverture d’un établissement pour l’exercice d’une activité saisonnière. Une activité est considérée comme saisonnière si celle-ci est exercée entre 12 et 41 semaines par an.

- 4 : ces encarts ne sont à renseigner que si vous êtes micro-entrepreneur. La date à renseigner est soi votre date d’immatriculation en auto-entreprise, soit la date de passage à ce statut depuis un autre.

- 5 : cochez la case si vous exercez votre activité professionnelle en temps partiel ou moins de 9 mois dans l’année (par exemple si vous êtes saisonnier).

- 6, 7 et 8 : ne remplissez ces cases que si vous êtes concernés par la production d’énergie.

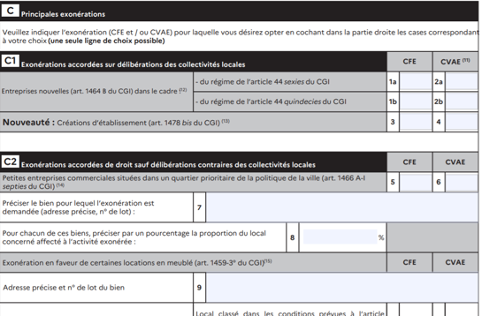

Les diverses exonérations

Le cadre C est consacré aux diverses exonérations. Si vous n’êtes pas concerné, laissez le cadre totalement vide.

Si vous l’êtes, cochez les exonérations et/ou abattements concernés.

4- Quand et comment payer la CFE ?

Un paiement 100% dématérialisé

L’avis de CFE est dématérialisé. En effet :

- vous ne recevez pas votre avis d’impôt par courrier, celui-ci est mis en ligne début novembre ;

- vous devez obligatoirement payer votre CFE en ligne.

Pour cela, vous devez vous créer un compte sur votre espace professionnel du site impot.gouv.fr. La création de votre compte doit être faite en amont de la date limite de paiement de la CFE. En effet, un code de validation de votre adresse mail est envoyé par voie postale à l’adresse de votre entreprise dans un délai de 2 semaines, ceci pour valider votre espace professionnel.

Vous souhaitez que le règlement de la CFE soit fait automatiquement chaque année ? Demandez à votre SIE le « prélèvement mensuel » ou « à échéance ». Le paiement sera dès lors automatique, vous n’aurez plus à payer en ligne chaque année. Attention, vous avez jusqu’au 30 novembre minuit pour en faire la demande.

CFE : acompte et solde

Ensuite, le règlement de la CFE se fait en 1 ou 2 fois (selon le montant de CFE) :

- Un acompte CFE de 50% du montant total dû au titre de l’année précédente : paiement au plus tard le 15 juin de l’année en cours. Vous êtes dispensé du paiement d’un acompte si le montant de votre CFE est inférieur à 3000€.

- Le solde de la CFE : paiement au plus tard le 15 décembre, déduction faite de l’acompte versé en juin.

Pour conclure, si vous :

- Venez de créer votre entreprise : n’oubliez pas de remplir votre déclaration au plus tard le 31 décembre.

En êtes déjà redevable : payez votre CFE avant le 15 décembre.